Foglio Comparativo Mutui Garantiti da Ipoteca per l'Abitazione Principale

←

→

Trascrizione del contenuto della pagina

Se il tuo browser non visualizza correttamente la pagina, ti preghiamo di leggere il contenuto della pagina quaggiù

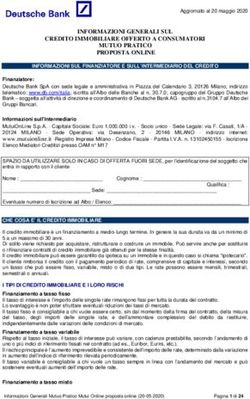

Foglio Comparativo Mutui Garantiti da Ipoteca per l’Abitazione Principale Foglio Informativo N.: 020100 La Banca aderisce all’Accordo Europeo relativo al “Codice di condotta volontario in materia di informativa precontrattuale dei contratti di mutuo destinati all’acquisto o alla trasformazione di immobili residenziali”. Col presente foglio informativo vengono fornite anche le INFORMAZIONI GENERALI previste dal predetto Codice. Presso tutte le filiali della Banca sono disponibili copie del Codice di Condotta Europeo corredate dal Glossario dei termini tecnici utilizzati Informazioni sulla banca BANCA DI CREDITO COOPERATIVO DI CARATE BRIANZA Società Cooperativa Sede Legale: 20841 Carate Brianza (MB) - Via Cusani, 6 Tel. 0362 9401 - Fax 0362 903634 Cod. Fiscale 01309550158 - Partita IVA 00708550967 email info@caratebrianza.bcc.it - sito internet www.bcccarate.it Iscritta all’Albo delle Banche al n. 217 - Codice ABI: 08440-0 Iscritta all’albo delle Cooperative al n. A172639 Aderente al Fondo di Garanzia dei Depositanti del Credito Cooperativo Aderente al Fondo di Garanzia degli Obbligazionisti Iscritta al Registro delle Imprese di Monza e Brianza n. 01309550158 Capitale Sociale al 31/12/2014 – Euro 3.753.608,32 Riserva Legale al 31/12/2014 – Euro 225.151.098,46 Che cos'è il mutuo garantito da ipoteca per l'acquisto dell'abitazione principale Il mutuo garantito da ipoteca per l’acquisto dell’abitazione principale è un finanziamento a medio – lungo termine (superiore ai 18 mesi) il cui rimborso viene garantito da ipoteca su immobili, finalizzato all’acquisto, costruzione o ristrutturazione, da parte del cliente, dell’abitazione principale. Può servire anche per sostituire o rifinanziare mutui già ottenuti per le stesse finalità. Per abitazione principale si intende quella nella quale il cliente o i suoi familiari dimorano abitualmente. Il rimborso avviene mediante pagamento di rate periodiche comprensive di capitale e interessi, secondo un piano di ammortamento definito al momento della stipulazione del contratto. Il tasso di interesse può essere fisso, variabile, misto o di due tipi. Le rate possono essere mensili, trimestrali, semestrali o annuali. Il finanziamento può essere perfezionato sotto forma di “mutuo fondiario” o di “mutuo ipotecario”. L’ammontare massimo della somma erogabile con il mutuo fondiario è pari all’80% del valore dei beni ipotecati. Tale percentuale può essere elevata fino al 100% qualora vengano prestate, da parte del cliente, delle garanzie aggiuntive (ad esempio: fideiussioni bancarie, polizze di assicurazione). Nel caso in cui vi siano delle garanzie ipotecarie già esistenti, il limite dell’80% deve comprendere il capitale residuo del precedente finanziamento. Il mutuo fondiario consente al cliente di godere di onorari notarili ridotti della metà. All’atto della stipula del contratto sono previste le seguenti spese a carico del mutuatario: spese d’istruttoria, spese per la perizia tecnica, spese notarili, tassa ipotecaria, oneri fiscali. I relativi importi massimi, ad esclusione delle spese notarili, sono indicati nelle Sezioni “Spese per la stipula del contratto” e “Altre spese da sostenere”. Allo scopo di determinare il valore dell’immobile offerto in garanzia è richiesta una perizia tecnica, redatta da un perito conosciuto e gradito alla Banca. La durata medio – lunga del prestito permette di beneficiare di un regime fiscale agevolato (imposta sostitutiva ai sensi del D.P.R. 29/9/1973, n. 601). Sono inoltre previsti sgravi fiscali sugli interessi pagati alla Banca. Ulteriori informazioni su questi sgravi possono essere reperite sul sito internet del Ministero dell’economia e delle finanze (www.finanze.it) o rivolgendosi all’ufficio Mutui della Banca. Può ricorrere una polizza assicurativa a copertura del rimborso del credito in caso di morte, invalidità o disoccupazione del cliente. 01/07/2015 Pagina 1

Foglio Comparativo Mutui Garantiti da Ipoteca per l’Abitazione Principale Foglio Informativo N.: 020100 I TIPI DI MUTUO E I LORO RISCHI Mutuo a tasso fisso Rimangono fissi per tutta la durata del mutuo sia il tasso di interesse sia l’importo delle singole rate. Lo svantaggio è non poter sfruttare eventuali riduzioni dei tassi di mercato. Il tasso fisso è consigliabile a chi vuole essere certo, sin dal momento della firma del contratto, della misura del tasso, degli importi delle singole rate e dell’ammontare complessivo del debito da restituire, indipendentemente dalle variazioni delle condizioni di mercato. Mutuo a tasso variabile Rispetto al tasso iniziale, il tasso di interesse può variare, con cadenze prestabilite, secondo l’andamento di uno o più parametri di indicizzazione fissati nel contratto. Il rischio principale è l’aumento imprevedibile e consistente dell’importo o del numero delle rate. Il tasso variabile è consigliabile a chi vuole un tasso sempre in linea con l’andamento del mercato e può sostenere eventuali aumenti dell’importo delle rate. Mutuo a tasso misto Il tasso di interesse può passare da fisso a variabile (o viceversa) a scadenze e/o condizioni stabilite nel contratto. Il contratto indica se questo passaggio dipende o meno della scelta del cliente e secondo quali modalità la scelta avviene. Vantaggi e svantaggi sono alternativamente quelli del tasso fisso e del tasso variabile. Il tasso misto è consigliabile a chi al momento della stipula preferisce non prendere ancora una decisione definitiva sul tipo di tasso. Mutuo a due tipi di tasso Il mutuo è suddiviso in due parti: una con il tasso fisso, una con il tasso variabile. Il doppio tasso è consigliabile a chi preferisce una soluzione intermedia tra il tasso fisso e il tasso variabile, equilibrando vantaggi e svantaggi di ciascuno. Rischi specifici legati alla tipologia di contratto Nei mutui che prevedono un tasso variabile può essere stabilito un tasso minimo ( floor) o massimo (cap). In questi casi, indipendentemente dalle variazioni del parametro di indicizzazione, il tasso di interesse non può scendere al di sotto del minimo o salire al di sopra del massimo. Il contratto inoltre può prevedere che la banca, in presenza di un giustificato motivo, possa modificare nel corso del rapporto le condizioni economiche applicate al cliente, ad eccezione del tasso di interesse. Solo se il mutuatario non è un consumatore o una micro-impresa, il contratto può prevedere la possibilità, per la Banca, di modificare in via unilaterale anche i tassi di interesse, al verificarsi di specifici eventi e condizioni predeterminati nel contratto medesimo. Per saperne di più: La Guida pratica al mutuo, che aiuta a orientarsi nella scelta, è disponibile sul sito w w w . b a n c a d i t a l i a . i t , presso tutte le filiali della banca e sul sito della banca www.bcccarate.it. 01/07/2015 Pagina 2

Tabella di Confronto delle Varie Tipologie di Mutuo

Tipologie di Rischi Tasso di interesse e T.A.E.G* Durata Modalità Periodicità

mutuo offerti tipici mutuo ammortamento** rate

Mutuo Possibilità aumento del tasso Iniziale e a regime: Parametro “Euribor 6 mesi” + Durata: Numero fisso di rate Mensile,

ipotecario/fondiario a applicato, in conseguenza spread massimo del 5,50%, T.A.E.G. (6,231%) di importo variabile, Trimestrale o

tasso variabile dell’aumento del valore del comprensive di Semestrale

(parametro: parametro di riferimento. oppure - Minimo: 18 capitale e di interessi.

Euribor/BCE) mesi e 1

Iniziale e a regime: Parametro “Tasso BCE” + giorno

spread che porta il tasso finito ad un massimo pari a

Parametro “Euribor 6 mesi” + spread massimo del

5,50%, T.A.E.G. (6,231%) - Massimo: 20

anni

Mutuo fondiario a Possibilità aumento del tasso Iniziale e a regime: Parametro “Euribor 6 mesi” + Durata: Numero fisso di rate Mensile,

tasso variabile applicato, in conseguenza spread massimo del 2,25%, T.A.E.G. (2,505%) di importo variabile, Trimestrale o

riservato ai soci della dell’aumento del valore del comprensive di Semestrale

banca ed ai figli dei parametro di riferimento. oppure - Minimo: 18 capitale e di interessi.

soci (parametro: mesi e 1

Euribor/BCE) Iniziale e a regime: Parametro “Tasso BCE” + giorno

spread che porta il tasso finito ad un massimo pari a

Parametro “Euribor 6 mesi” + spread massimo del

2,25%, T.A.E.G. (2,505%) - Massimo: 20

anni

Mutuo - Per il periodo in cui il tasso A scelta del cliente fino ad un massimo di 3 anni Durata: Numero fisso di rate Mensile,

ipotecario/fondiario a applicabile è fisso: fisso: comprensive di Trimestrale o

tasso misto impossibilità di beneficiare di capitale e di interessi Semestrale

(parametro: eventuali variazioni, - Minimo: 18 d’importo costante

Euribor/BCE) nell’ambito del mercato • solo primo anno 6,50% (taeg: 7,152%) mesi e 1

giorno

per il periodo a tasso

monetario, dei tassi al fisso e d’importo

ribasso. • primi due anni 7,00% (taeg: 7,693%) variabile, per il

- Per il periodo in cui il tasso • primi tre anni 7,50% (taeg: 8,236%) - Massimo: 20

periodo successivo.

applicabile è variabile: anni

possibilità aumento del tasso Successivamente a questo periodo, il tasso diventa

applicato, in conseguenza variabile:

dell’aumento del valore del

parametro di riferimento.

• Parametro “Euribor 6 mesi” + 5,50% di

spread con durata massima 20 anni

(taeg: 6,213%).

oppure

• Tasso BCE + spread massimo che porta

il tasso finito ad un massimo pari a

Parametro “Euribor 6 mesi” + spread

massimo del 5,50%, T.A.E.G. (6,213%)

Mutuo - Per il periodo in cui il tasso Il tasso è fisso per i primi 2 anni al 7% (taeg: Durata: Numero fisso di rate Mensile,

ipotecario/fondiario a applicabile è fisso: 7,693%), mentre per la durata residua del mutuo, comprensive di Trimestrale o

tasso misto gestibile impossibilità di beneficiare di verrà data la facoltà di scegliere ogni 2 anni il tasso capitale e di interessi: Semestrale

eventuali variazioni, tra: - Minimo: 18 d’importo costante

nell’ambito del mercato 1) variabile: Parametro “Euribor 6 mesi” + mesi e 1 per il periodo a tasso

(parametro: monetario, dei tassi al giorno fisso e d’importo

spread massimo del 5,50%, T.A.E.G.

Euribor/BCE) ribasso. (6,213%) variabile, per il

- Per il periodo in cui il tasso periodo successivo.

oppure - Massimo: 20

applicabile è variabile: anni

possibilità aumento del tasso

applicato, in conseguenza

Tasso BCE + spread massimo che porta il tasso

dell’aumento del valore del

finito ad un massimo pari a Parametro “Euribor 6

parametro di riferimento.

mesi” + spread massimo del 5,50%, T.A.E.G.

(6,213%)

2) fisso, corrispondente all'IRS lettera 2 anni

(calcolato il primo giorno lavorativo del mese solare

precedente la scadenza del biennio, in questo caso

**

a giugno 2015 pari a 0,11) + 5,50% (taeg: 6,197%)

Mutuo Possibilità aumento del tasso Iniziale e a regime: Parametro “Euribor 6 mesi” + Durata: Numero di rate Mensile,Trimestrale

ipotecario/fondiario a applicato, in conseguenza spread massimo del 5,50%, T.A.E.G. (6,231%) flessibile di importo o Semestrale

tasso variabile a rata dell’aumento del valore del fisso comprensive di

fissa (parametro: parametro di riferimento. A oppure - Minimo: 18 capitale e di interessi,

Euribor/BCE) seguito di tale variazione mesi e 1 eventuale maxi rata

cresce il nr. delle rate di Iniziale e a regime: Parametro “Tasso BCE” + giorno finale.

A scelta del cliente 2 spread che porta il tasso finito ad un massimo pari a

opzioni: rimborso fino ad un max di 30

anni ovvero l’importo della Parametro “Euribor 6 mesi” + spread massimo del

5,50%, T.A.E.G. (6,231%) - Massimo: 15

maxi-rata finale.

anni (alla

• con durata sottoscrizione

ammorta- ) fino ad un

mento max di 30

flessibile anni quale

effetto

• con maxi-

aumento tassi

rata finaleMutuo Possibilità aumento del tasso Iniziale e a regime: Parametro “Euribor 6 mesi” + Durata: Numero di rate Mensile

ipotecario/fondiario a applicato, in conseguenza spread massimo del 2,00%, T.A.E.G. (2,276%) flessibile di importo

rata fissa dell’aumento del valore del fisso comprensive di

BCComprocasa parametro di riferimento. In oppure - Minimo: 5 capitale e di

(parametro: conseguenza di tale variazione anni interessi, eventuale

Euribor/BCE) cresce il nr. delle rate di Iniziale e a regime: Parametro “Tasso BCE” + spread maxi rata finale.

rimborso fino ad un max di 30 che porta il tasso finito ad un massimo pari a Parametro

A scelta del cliente 2 “Euribor 6 mesi” + spread massimo del 2,00%, T.A.E.G. - Massimo: 20

opzioni: anni ovvero l’importo della maxi-

(2,276%) anni (alla

rata finale.

sottoscrizione)

, fino ad un

• con durata max di 30

ammorta- anni quale

mento effetto

flessibile aumento tassi

• con maxi-

rata finale

* I calcoli per il taeg sono stati effettuati sui seguenti parametri puramente indicativi con rilevazione, a titolo di esempio, alla data del 1/6/2015:

• importo finanziamento 100.000,00 Euro per acquisto abitazione principale

• spese istruttoria del 2% sul capitale mutuato

• imposta sostitutiva 0,25% sul capitale erogato

• spese di incasso rata: euro 3,50

• spese di comunicazione: euro 1,50

• spese di perizia: euro 550,00

• spesa assicurazione incendio scoppio premio unico: euro 34,00 l'anno (nell'ipotesi di adesione alla sottoscrizione di una polizza assicurativa con

compagnia intermediata dalla banca)

** L’ammortamento del mutuo può essere preceduto da un periodo di preammortamento, durante il quale il cliente corrisponde solo interessi.

Per le tipologie di mutuo a tasso legato ad un parametro di indicizzazione:

Il tasso di interesse applicato all'operazione non potrà essere comunque inferiore al tasso inizialmente applicato e comunque, in caso

di parametro di riferimento negativo, allo spread contrattualmente previsto.Foglio Comparativo Mutui Garantiti da Ipoteca per l’Abitazione Principale

Foglio Informativo N.: 020100

*

Parametro Euribor 6 mesi: il parametro Euribor 360 è il risultato della domanda e dell’offerta che tutti i giorni si incontrano sul mercato

interbancario dei tassi. Esso cambia pertanto continuamente e viene pubblicato giornalmente sui principali quotidiani. L’esempio /gli esempi

per la costruzione del/i taeg in questo foglio, utilizzano il parametro Euribor 6 mesi base 360 (arrotondato per eccesso allo 0,125 più vicino)

rilevato, per i finanziamenti con periodicità rate mensili, come media del mese solare precedente a quello di applicazione. Per talune tipologie

di mutuo la frequenza rate può essere diversa dal mensile, in tal caso :

quando la periodicità rate è trimestrale, il parametro viene rilevato come media del mese solare precedente il trimestre di applicazione

quando la periodicità rate è semestrale, il parametro viene rilevato come media del mese solare precedente il semestre di applicazione

Ultime rilevazioni:

Data Valore

01/01/2015 0,250

01/02/2015 0,250

01/03/2015 0,250

01/04/2015 0,125

01/05/2015 0,125

01/06/2015 0,125

01/07/2015 0,125

Parametro “Tasso BCE” (tasso di rifinanziamento principale Banca Centrale Europea) cambia invece esclusivamente in base alle decisioni

della Banca Centrale Europea ed è pubblicato sul sito internet della BCE e sui principali quotidiani

Rilevazione del 04/09/2014: 0,05%

CALCOLO ESEMPLIFICATIVO DELL'IMPORTO DELLA RATA

Tasso di Durata del Importo della rata Se il tasso di interesse Se il tasso di

interesse finanziamento mensile per aumenta del 2% dopo interesse diminuisce

applicato (anni) €100.000,00 di capitale 2 anni (*) del 2% dopo 2 anni (*)

4,50% 10 € 1.036,40 € 1.135,49 € 942,71

4,50% 15 € 765,05 € 871,18 € 666,82

4,50% 20 € 632,73 € 745,69 € 529,95

In considerazione della presenza del tasso floor, l'effetto della diminuzione del tasso è comunque limitato in misura corrispondente.

(*) Solo per i mutui che hanno una componente variabile al momento della stipula.

Il Tasso Effettivo Globale Medio (TEGM) previsto dall’art. 2 della legge sull’usura (l. n. 108/1996), relativo ai contratti di mutuo, può

essere consultato in filiale e sul sito internet (www.bcccarate.it).

SERVIZI ACCESSORI

− Spese per rilascio dichiarazioni max Eur 51,65

− Rimborso spese sostenute dal personale della banca

per stipula atti notarili fuori sede minimo Eur 100,00

max Eur 500,00

ALTRE SPESE DA SOSTENERE

Al momento della stipula del mutuo il cliente deve sostenere costi relativi a servizi prestati da soggetti terzi:

Se acquistati attraverso la banca/intermediario

Perizia tecnica Come da parcella del perito

Istruttoria Max 2,00% importo finanziato

Adempimenti notarili Come da parcella notaio

Assicurazione immobile Polizza rischio incendio obbligatoria sull'immobile oggetto di garanzia*

Altro nd

01/07/2015 Pagina 5Foglio Comparativo Mutui Garantiti da Ipoteca per l’Abitazione Principale

Foglio Informativo N.: 020100

*Compagnia a scelta del cliente, con vincolo a favore banca se BCC Carate Bza non collocatrice. Altre forme assicurative a tutela

della famiglia e del/dei richiedente/i non sono obbligatorie per l'ottenimento del finanziamento.

- Imposta sostitutiva: - Per 1^ casa 0,250 %

- Per 2^ casa 2,000 %

- Per altre destinazioni 0,250 %

Imposta sostitutiva per finanziamenti di durata oltre 18 mesi 0,25% dell'importo finanziato

o in alternativa: le imposte di registro, di bollo, le imposte ipotecarie e catastali e le tasse di concessione governativa ove previste

- Imposte per iscrizione ipoteca

TEMPI DI EROGAZIONE

- Durata dell’istruttoria: 30 giorni

- Disponibilità dell’importo : immediata

Estinzione anticipata, portabilità e reclami

Estinzione anticipata

Il cliente può estinguere anticipatamente in tutto o in parte il mutuo con un preavviso di almeno 15 giorni senza dover pagare alcuna

penale, compenso od onere aggiuntivo. L’estinzione totale comporta la chiusura del rapporto contrattuale con la restituzione del

capitale ancora dovuto - tutto insieme - prima della scadenza del mutuo.

Per i contratti di mutuo ipotecario stipulati per finalità diverse dall'acquisto o dalla ristrutturazione di immobili adibiti ad abitazione o allo

svolgimento di attività economica o professionale, il cliente può estinguere anticipatamente in tutto o in parte il mutuo pagando

unicamente un compenso onnicomprensivo stabilito dal contratto, che non potrà essere superiore a 3% capitale residuo.

Portabilità del mutuo

Nel caso in cui, per rimborsare il mutuo, ottenga un nuovo finanziamento da un’altra banca/intermediario, il cliente non deve sostenere

neanche indirettamente alcun costo (ad esempio commissioni, spese, oneri o penali). Il nuovo contratto mantiene i diritti e le garanzie

del vecchio.

Tempi massimi di chiusura del rapporto

15 giorni

Reclami, ricorsi e mediazione

I reclami vanno inviati all’Ufficio Reclami della banca (Via Cusani 6 – 20841 Carate Brianza MB) che risponde entro 30 giorni dal

ricevimento (90 se il reclamo ha come oggetto servizi ed attività di investimento).

Se il cliente non è soddisfatto o non ha ricevuto risposta entro i 30 giorni, prima di ricorrere al giudice può rivolgersi a:

• Arbitro Bancario Finanziario (ABF). Per sapere come rivolgersi all’Arbitro si può consultare il sito

www.arbitrobancariofinanziario.it, chiedere presso le Filiali della Banca d'Italia, oppure chiedere alla banca;

• Conciliatore Bancario Finanziario. Se sorge una controversia con la banca, il cliente può attivare una procedura di

conciliazione che consiste nel tentativo di raggiungere un accordo con la banca, grazie all’assistenza di un conciliatore

indipendente. Per questo servizio è possibile rivolgersi al Conciliatore Bancario Finanziario (Organismo iscritto nel Registro

tenuto dal Ministero della Giustizia), con sede a Roma, Via delle Botteghe Oscure 54, tel. 06.674821, sito internet

www.conciliatorebancario.it.

Se il cliente intende rivolgersi al giudice egli - se non si è già avvalso della facoltà di ricorrere ad uno degli strumenti alternativi al

giudizio sopra indicati - deve preventivamente, pena l’improcedibilità della relativa domanda, rivolgersi all’ABF oppure attivare una

procedura di mediazione finalizzata alla conciliazione presso il Conciliatore Bancario Finanziario. Le parti possono concordare, anche

successivamente alla conclusione del contratto, di rivolgersi ad un organismo di mediazione diverso dal Conciliatore Bancario

Finanziario purché iscritto nell’apposito registro ministeriale.

Legenda delle principali nozioni dell’operazione

Accollo Contratto tra un debitore e una terza persona che si impegna a pagare il debito

al creditore.

Nel caso del mutuo, chi acquista un immobile gravato da ipoteca si impegna a

pagare all’intermediario, cioè “si accolla”, il debito residuo.

01/07/2015 Pagina 6Foglio Comparativo Mutui Garantiti da Ipoteca per l’Abitazione Principale

Foglio Informativo N.: 020100

Imposta sostitutiva Imposta pari allo 0,25% (prima casa) o al 2% (seconda casa) della somma

erogata in caso di acquisto, costruzione, ristrutturazione dell’immobile.

Ipoteca Garanzia su un bene, normalmente un immobile. Se il debitore non può più

pagare il suo debito, il creditore può ottenere l’espropriazione del bene e farlo

vendere.

Istruttoria Pratiche e formalità necessarie all'erogazione del mutuo.

Parametro di indicizzazione (per i Parametro di mercato o di politica monetaria preso a riferimento per determinare

mutui a tasso il tasso di interesse.

variabile)/ Parametro di riferimento

(per i mutui a tasso fisso)

Perizia Relazione di un tecnico che attesta il valore dell’immobile da ipotecare.

Piano di ammortamento Piano di rimborso del mutuo con l’indicazione della composizione delle singole

rate (quota capitale e quota interessi), calcolato al tasso definito nel contratto.

Piano di ammortamento Il piano di ammortamento più diffuso in Italia. La rata prevede una quota capitale

“francese” crescente e una quota interessi decrescente. All’inizio si pagano soprattutto

interessi; a mano a mano che il capitale viene restituito, l'ammontare degli

interessi diminuisce e la quota di capitale aumenta.

Piano di ammortamento “italiano” Ogni rata è composta da una quota di capitale sempre uguale per tutto il periodo

di ammortamento e da una quota interessi che diminuisce nel tempo.

Piano di ammortamento “tedesco” Prevede una rata costante e il pagamento degli interessi in anticipo, cioè

all'inizio del periodo in cui maturano. La prima rata è costituita solo da interessi

ed è pagata al momento del rilascio del prestito; l’ultima è costituita solo dal

capitale.

Quota capitale Quota della rata costituita dall’importo del finanziamento restituito.

Quota interessi Quota della rata costituita dagli interessi maturati.

Rata costante La somma tra quota capitale e quota interessi rimane uguale per tutta la durata

del mutuo.

Rata crescente La somma tra quota capitale e quota interessi aumenta al crescere del numero

delle rate pagate.

Rata decrescente La somma tra quota capitale e quota interessi diminuisce al crescere del numero

delle rate pagate.

Rimborso in un’unica soluzione L’intero capitale viene restituito tutto insieme alla scadenza del contratto.

Durante il rapporto le rate sono costituite dai soli interessi.

Spread Maggiorazione applicata ai parametri di riferimento o di indicizzazione.

Tasso Annuo Effettivo Globale Indica il costo totale del mutuo su base annua ed è espresso in percentuale

(TAEG) sull'ammontare del finanziamento concesso. Comprende il tasso di interesse e

altre voci di spesa, ad esempio spese di istruttoria della pratica e di riscossione

della rata. Alcune spese non sono comprese, per esempio quelle notarili.

Tasso di interesse di Il tasso degli interessi dovuti sulla somma finanziata per il periodo che va dalla

preammortamento data di stipula del finanziamento alla data di scadenza della prima rata.

Tasso di interesse nominale Rapporto percentuale, calcolato su base annua, tra l’interesse (quale compenso

annuo del capitale prestato) e il capitale prestato.

Tasso di mora Maggiorazione del tasso di interesse applicata in caso di ritardo nel pagamento

delle rate.

Tasso Effettivo Globale Medio Tasso di interesse pubblicato ogni tre mesi dal Ministero dell’Economia e delle

(TEGM) Finanze come previsto dalla legge sull’usura. Per verificare se un tasso di

interesse è usurario, quindi vietato, bisogna individuare, tra tutti quelli pubblicati,

il TEGM dei mutui con garanzia ipotecaria, aumentarlo di un quarto, aggiungere

quattro punti percentuali, verificare che la differenza tra il tasso così ottenuto e il

TEGM non sia superiore a otto punti percentuali (se la differenza è superiore

bisogna ridurre il tasso in misura tale che la differenza con il TEGM non superi gli

otto punti) e accertare che quanto richiesto dalla banca/intermediario non sia

superiore.

01/07/2015 Pagina 7Puoi anche leggere